La chimie : une industrie dopée au pétrole (et au gaz)

Executive summary

- Un secteur complexe et difficile à appréhender : l'immense diversité de produits fabriqués par l’industrie de la chimie rend la quantification des impacts environnementaux très difficile. A cela s’ajoute une certaine difficulté à accéder aux volumes de produits chimiques fabriqués par les entreprises, qui ne les publient pas ou peu, ce qui empêche une comparaison des performances carbone basée sur une intensité physique (en tCO2e par tonne de produits fabriqués par exemple).

- Une industrie essentielle : la chimie est souvent appelée “l’industrie des industries” car elle se situe à l’amont de tous les autres secteurs (agriculture, pharmacie, automobile, etc): elle transforme la matière pour obtenir les substances et matériaux aujourd’hui indispensables à l'ensemble des secteurs de l'économie. La décarbonation du secteur chimique est donc un préalable à la décarbonation des autres secteurs industriels.

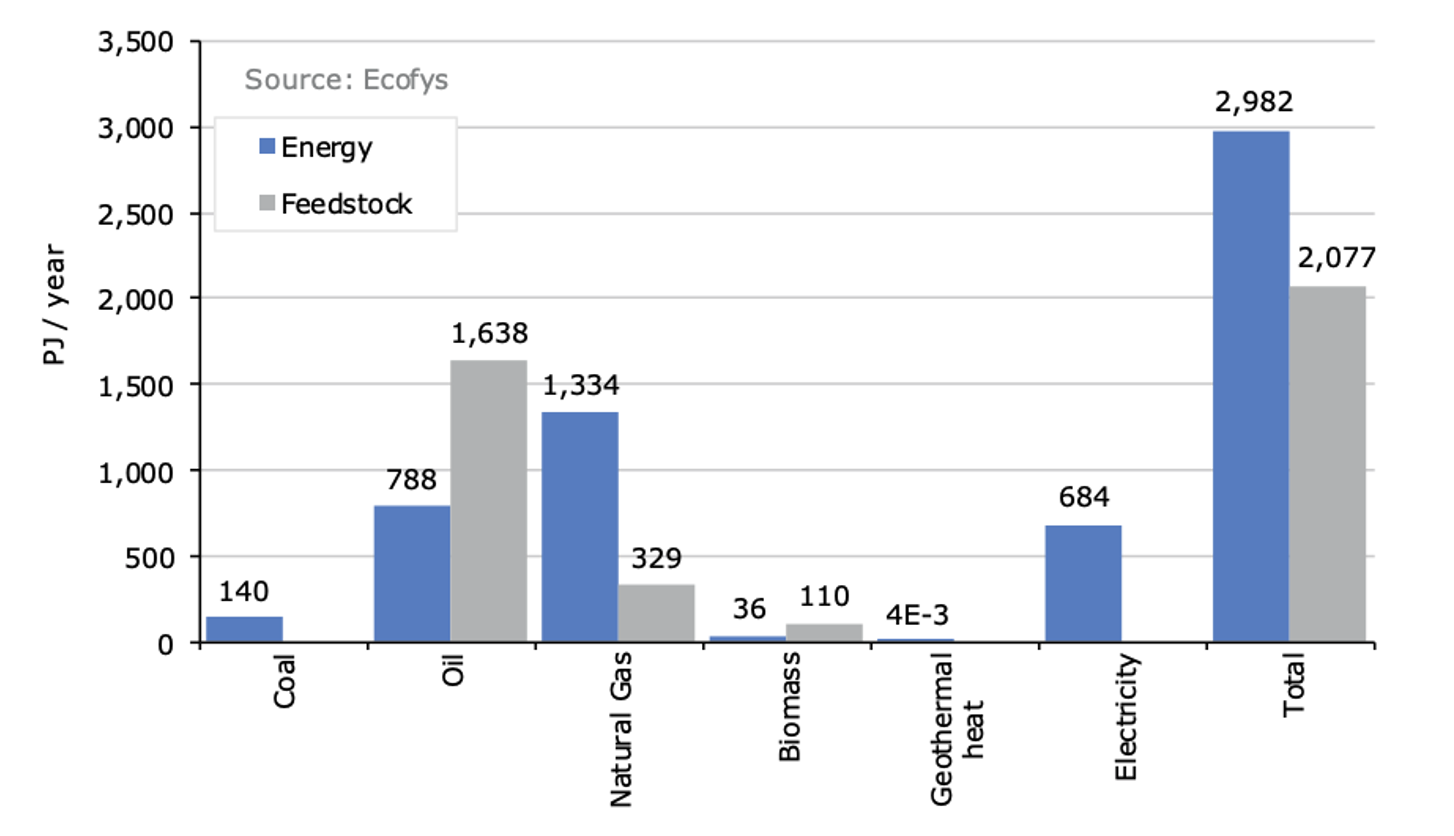

- Une double dépendance : la spécificité du secteur de la Chimie est sa forte utilisation des hydrocarbures (gaz, pétrole), à la fois comme source d’énergie (comme combustibles donc) mais aussi comme matière première. En effet, les hydrocarbures sont utilisés comme matériaux de base du secteur, loin devant les autres matières premières que sont entre autres l’eau, le soufre, l’air, les phosphates, ou les matières issues de la biomasse.

- Les risques de transition, du fait de cette double dépendance, sont particulièrement forts. Ils sont notamment liés à l’augmentation du prix des hydrocarbures, des systèmes de taxation du carbone, ou encore à des contraintes réglementaires sur la fabrication de certains produits (comme les plastiques par exemple).

- Une prise en compte du scope 3 amont lié à l’achat de matières premières pas encore satisfaisante. Les acteurs font preuve d’un manque de transparence sur les méthodologies de reporting carbone sur ces émissions, alors que ce poste est critique notamment pour la chimie de spécialité qui consomme de grandes quantités de produits chimiques de base. Le scope 3 aval lié à la vente de produits chimiques dans les industries clientes est très difficile à comptabiliser car les composés chimiques entrent dans la composition de milliers de produits manufacturés utilisés dans tous les secteurs économiques.

- Les objectifs de réduction des émissions liées aux achats ne sont pas encore assez ambitieux. Ainsi, même si nous avons observé que la majorité des acteurs ont des objectifs de réduction des émissions liées aux achats, ces derniers ne sont pas systématiquement quantifiés.

- Opportunités de transition : Afin de découpler ses revenus de la consommation de ressources naturelles (et de son impact sur l’environnement), le secteur de la chimie a entre ses mains une multitude de leviers qu’il pourrait actionner. Sur le volet de l’approvisionnement en énergie, il peut jouer sur l’efficacité énergétique des installations industrielles, mais aussi sur l'électrification des opérations. Sur le volet des matières premières, il doit largement réduire sa consommation d’hydrocarbures au profit de matières issues de la biomasse (ce qui posera parfois la question des volumes).

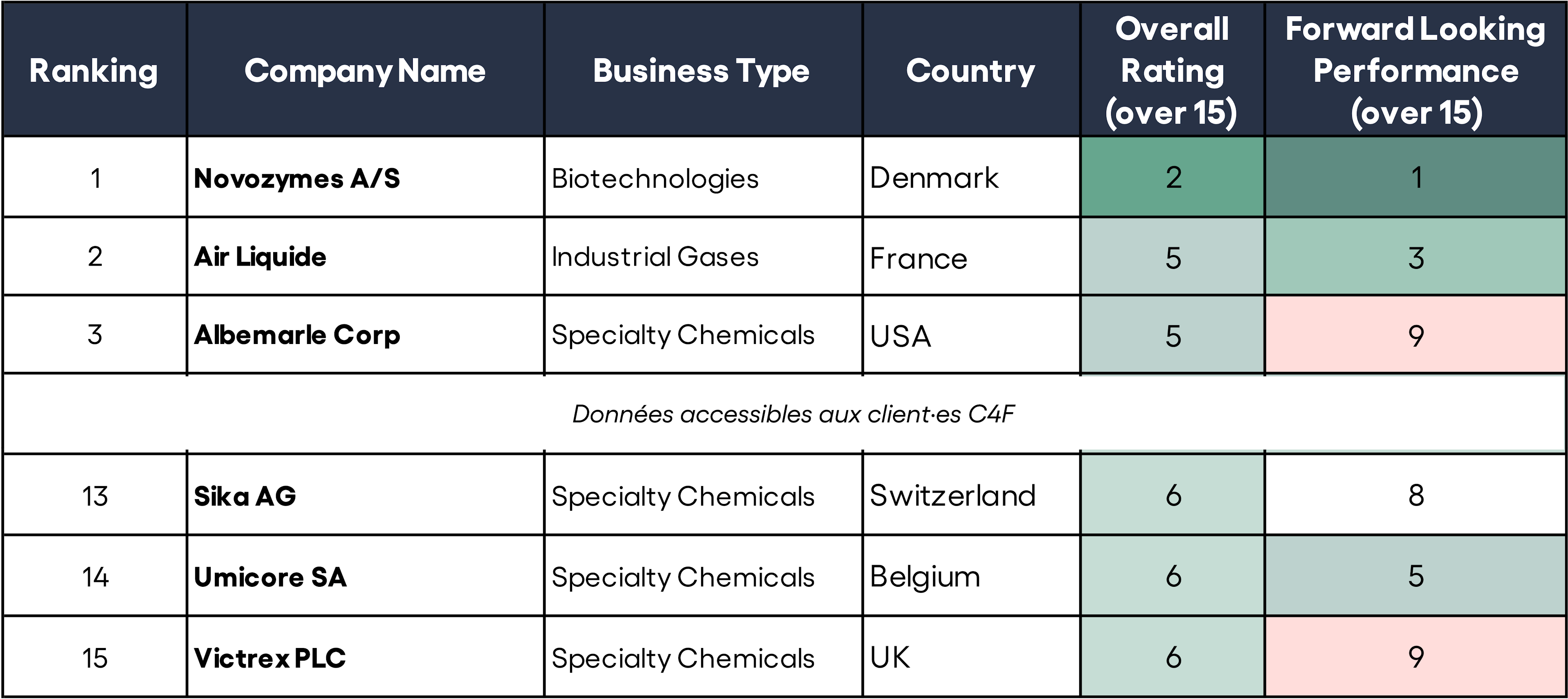

- Classement des entreprises du secteur : Le développement d’une méthodologie de transition carbone (CIA) spécifique au secteur de la Chimie nous a permis de distinguer les meilleurs acteurs de ceux qui sont très exposés aux risques de transition.

Introduction

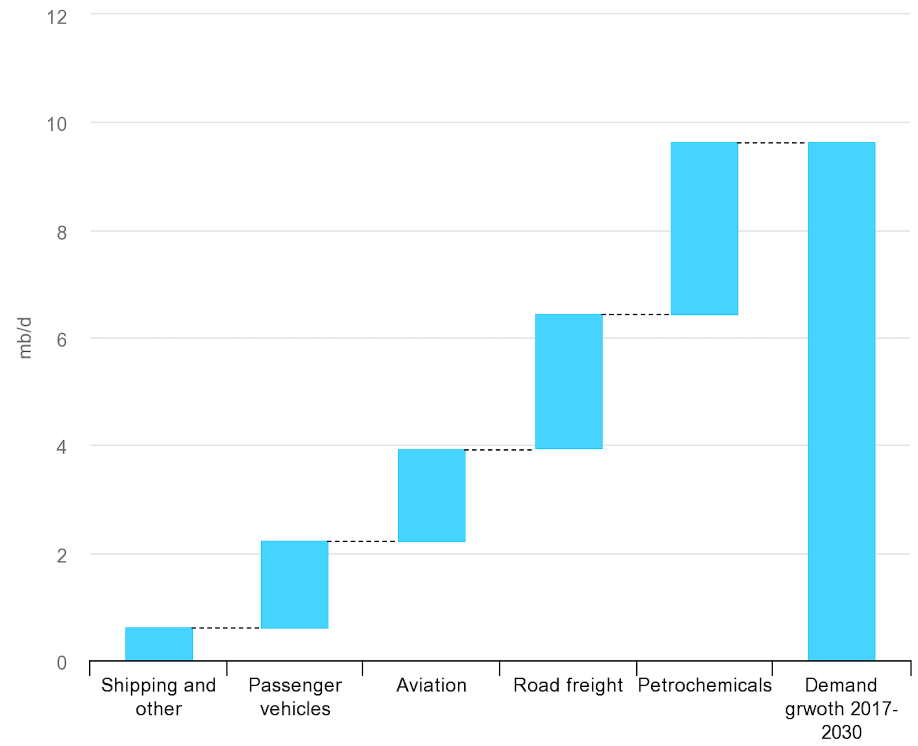

Parmi tous les secteurs industriels, la chimie est la plus consommatrice d’hydrocarbures dans le monde, pourtant elle n’est que la troisième plus émettrice de Gaz à Effet Serre (GES), après les secteurs de l’acier et du ciment. Ce paradoxe s’explique par la particularité du secteur Chimie : les hydrocarbures y ont le double rôle de source d’énergie et de matière première. Ainsi, en Europe, la matière première utilisée pour fabriquer un produit chimique représente 41% des combustibles fossiles consommés par le secteur, les 59% restants étant utilisés à des fins énergétiques.

La double dépendance aux produits fossiles constitue l’originalité du secteur de la chimie : en effet la grande majorité des produits fabriqués sont des dérivés plus ou moins éloignés du pétrole ou du gaz, et les usines sont largement approvisionnées en énergie fossile (le secteur est encore peu électrifié). C’est d’ailleurs à cause de cette spécificité que l’agence internationale de l’énergie (AIE) qualifie le secteur de “key blind spot” (ou “angle mort”) dans le débat énergétique[1]. En raison de cette forte dépendance, l’industrie chimique est particulièrement sensible à différents risques de transition (régulation contraignante sur les produits vendus, taxation carbone, changements des comportements des consommateurs, etc). Ainsi, les récentes variations du prix du gaz, liées aux événements géopolitiques de 2022, pourraient interrompre les approvisionnements en gaz des installations pétrochimiques européennes et causer une forte hausse des commodités de base dans tout le secteur. Si ces événements ne sont pas directement liés aux effets du changement climatique, ils préfigurent l’ampleur potentielle d’une limitation de l’accès de l'industrie aux hydrocarbures, et le besoin conséquent de s’y préparer.

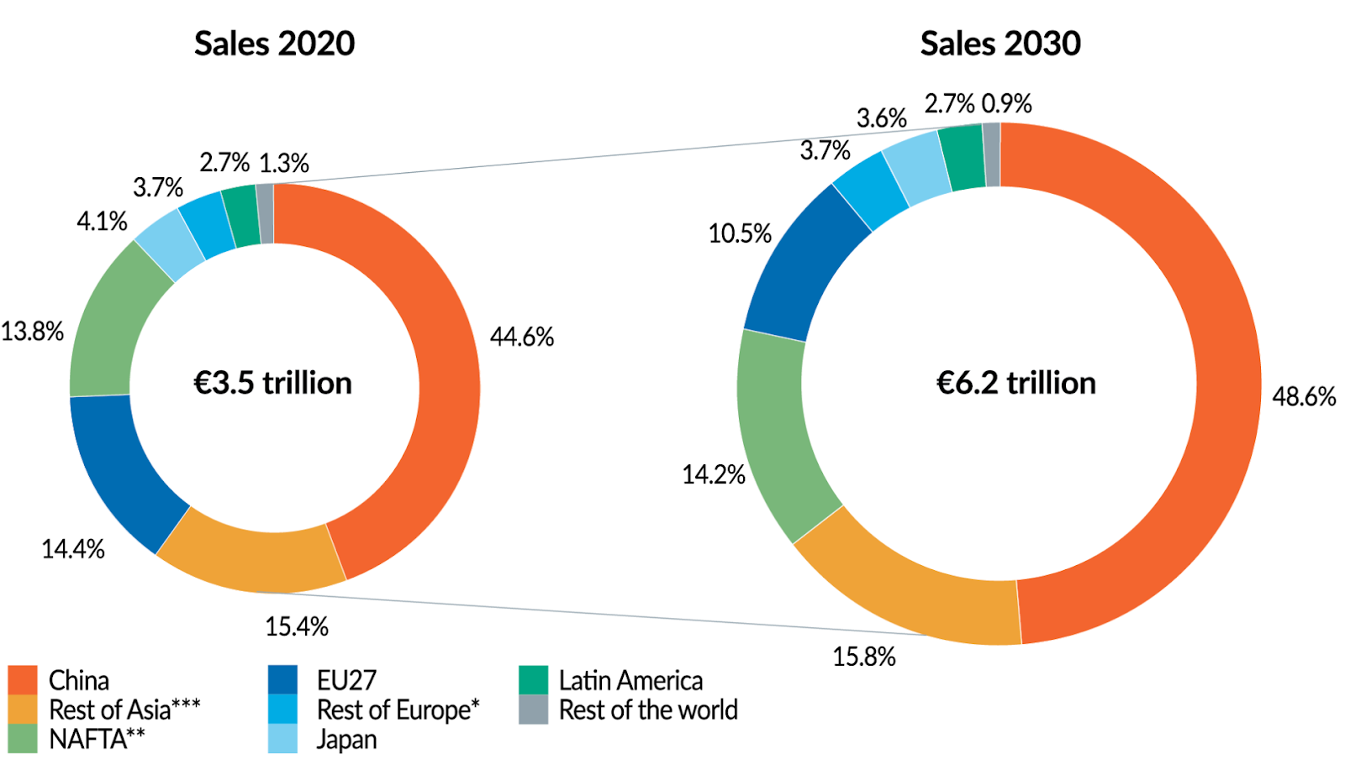

Néanmoins, à l’heure actuelle, le secteur de la chimie réalise de bonnes performances économiques, ainsi le Cefic (Conseil Européen des Fédérations de l'Industrie Chimique) anticipe même un doublement des ventes entre 2019 et 2030.

La combinaison de ces particularités que sont une grande dépendance aux combustibles fossiles et la croissance économique importante du secteur impliquent un découplage[3] très difficile des émissions de GES. Ainsi, pour réussir sa transition vers un modèle bas-carbone, l’industrie de la chimie doit réduire sa consommation de fossiles en décarbonant à la fois ses matières premières mais aussi ses approvisionnements énergétiques.

La méthode Carbon Impact Analytics (CIA), développée par Carbon4 Finance, vise à mesurer l’exposition des entreprises au risque de transition via une note globale (de A+ à E-) et via différents indicateurs sectoriels. En 2021, dans la continuité de notre ambition qui est de développer des indicateurs climat fiables et pertinents pour les acteurs financiers, nous avons développé une méthodologie sur le secteur de la Chimie, qui prend en compte les spécificités du secteur (typologie des acteurs, flux physiques, enjeux de décarbonation), et qui permet de distinguer les firmes qui ont déjà pris le train de la transition et celles qui sont toujours à quai.

Cette note synthétise les résultats d’une campagne d’analyses CIA, menée en 2021 sur un échantillon de plus de 80 entreprises cotées de l’industrie chimique. Grâce à nos données, nous avons pu établir un classement de ces acteurs selon leur degré d’exposition aux risques de transition, mais aussi évaluer les stratégies mises en place pour s’aligner – ou pas – avec les objectifs de décarbonation de l’économie mondiale.

I - Présentation du secteur

A quoi sert la Chimie ?

L’industrie chimique est extrêmement diversifiée. Elle est responsable de la synthèse de nombreux produits et intervient dans des domaines très différents : l’agriculture, les transports, l’électronique, les cosmétiques, etc. De la même manière que le secteur pétrogazier répond majoritairement aux besoins énergétiques des secteurs économiques, le secteur de la chimie répond au besoin en matières premières des autres secteurs productifs. Pour satisfaire les besoins de toutes les industries, la chimie a créé et mis à disposition une quantité phénoménale de produits différents.

Afin de bien comprendre les enjeux de dépendance entre l’industrie de la chimie et les combustibles fossiles, il est essentiel de bien comprendre d’où viennent les produits chimiques et quelles sont les étapes de synthèse.

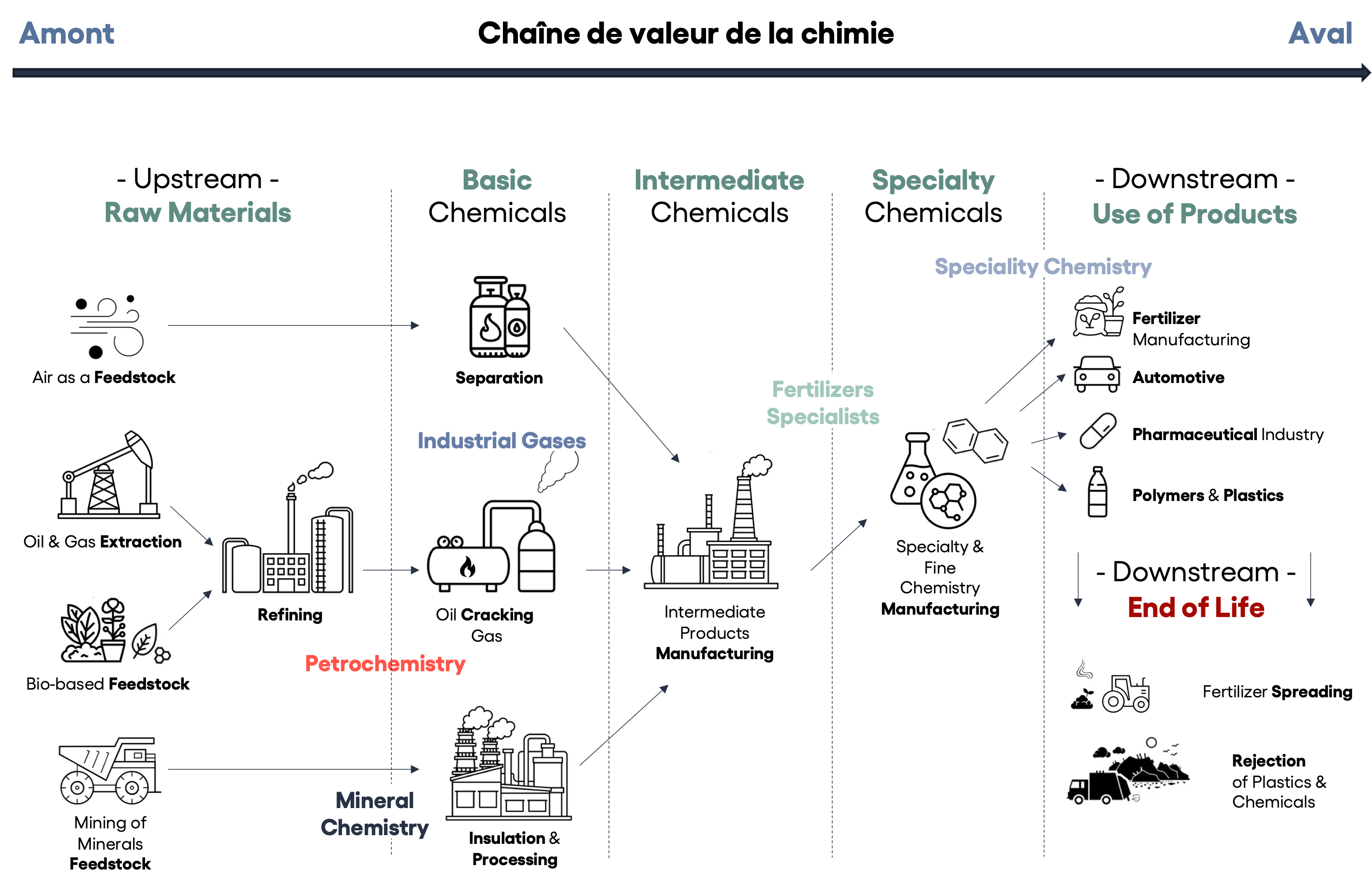

On distingue dans l’industrie chimique différents secteurs qui correspondent aux « étapes » de synthèse des produits chimiques. De l’amont à l’aval, on retrouve les étapes suivantes :

- La chimie de base

- La chimie des intermédiaires

- La chimie de spécialité

Ces différentes étapes constituent la chaîne de valeur de la chimie.

Une chaîne de valeur très dépendante des fossiles

L’amont de la chaîne de valeur des produits chimiques

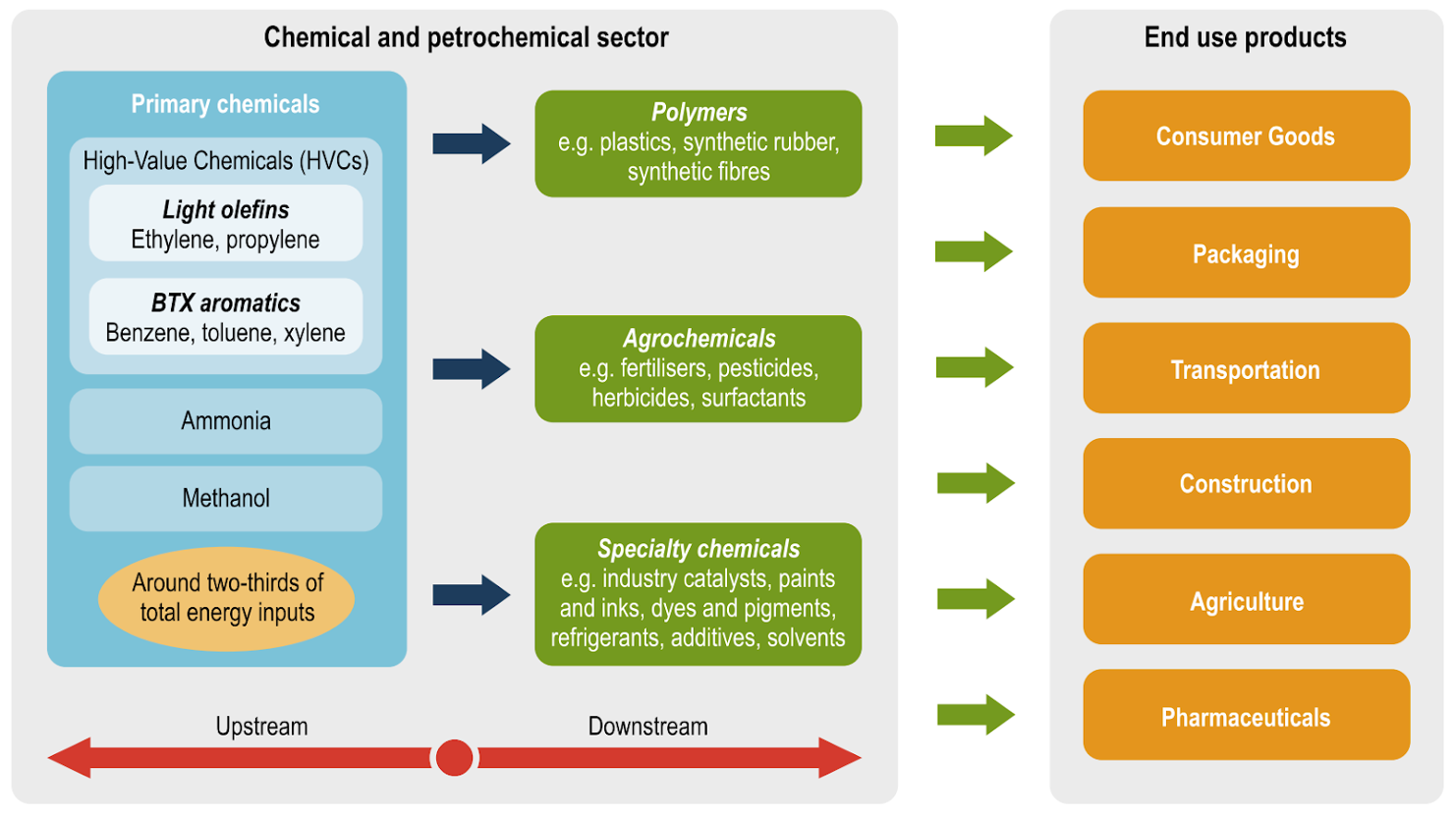

L’industrie chimique utilise une grande variété de matières premières : gaz naturel, dérivés du pétrole, charbon, d’autres gaz issus de l’air, des ressources issues de l’agriculture (matières végétales et animales) ainsi que d’un grand nombre métaux et minéraux.

Cependant, les produits issus des industries fossiles représentent, en quantité, 90% des matières premières utilisées par la chimie[4]. L’industrie pétrochimique, souvent intégrées dans de grands groupes pétroliers, s’occupe ensuite d’opérer les premières transformations vers des « briques élémentaires » (building blocks en anglais).

Ces « briques », caractéristiques de la chimie de base, sont les matières premières utilisées dans la synthèse de l’ensemble des produits chimiques de la filière. On peut d’ailleurs distinguer trois produits majeurs :

- Les « High Value Chemicals » issus du pétrole, qui sont utilisés dans la fabrication des plastiques.

- Le méthanol, majoritairement issu du gaz naturel, est utilisé dans la fabrication d’autres produits tels que des plastiques, résines, peintures, etc.

- Enfin l'ammoniaque, dérivé du dihydrogène (lui-même extrait du gaz naturel), qui sert principalement à la fabrication des engrais.

Ces trois produits représentent 2/3 de la consommation totale d’énergie de la filière (pétrole / gaz / électricité du secteur).

L’aval de la chaîne de valeur des produits chimiques

En fin de chaîne de valeur on retrouve la chimie de spécialité, elle représente un ensemble très vaste d’acteurs dont le métier est de mettre à disposition des produits chimiques à de nombreuses industries clientes.

On peut évoquer ici le plastique pour l’industrie automobile, les engrais pour l’agriculture, la fabrication de peinture pour l’aviation, des explosifs pour l’exploitation des mines mais aussi une grande variété de produits chimiques très spécialisés pour l’industrie pharmaceutique.

Ces industries, situées en fin de chaîne de valeur, sont de grandes consommatrices de ressources déjà très transformées et donc très dépendantes des carburants fossiles.

A retenir : Les produits chimiques de base représentent la majorité de l’énergie et de la matière consommée par le secteur. Les activités en aval, comme la chimie de spécialité ou les autres industries sont très dépendantes des émissions en amont de la chaîne de valeur de la chimie.

Contexte climatique

Avec une demande significative en énergie, le secteur de la chimie émet pourtant relativement peu d’émissions de CO2, puisqu’elle est à la source de 16% des émissions du secteur industriel[5]. En 2016, le secteur représentait 5.8% des émissions de CO2 mondiales[6]. Environ 63% de ces émissions sont directement liées à la combustion de combustibles fossiles et le reste des émissions sont émises comme coproduit lors des réactions chimiques.

Le secteur représente 10% de la consommation en énergie finale mondiale. Les besoins du secteur en hydrocarbures sont tels qu’ils représentent 85% de la consommation en énergie des entreprises de la chimie (seuls 15% des besoins en énergie sont donc remplis par l’électricité). A lui seul, le secteur de la chimie nécessite 14% de la demande mondiale en pétrole, et 8% de la demande mondiale en gaz[7].

Contexte Économique & périmètre de l’étude

Le secteur de la chimie représente 3% de la capitalisation financière mondiale[8]. Notre étude porte sur plus de 80 entreprises du secteur et se concentre sur les entreprises les plus capitalisées des indices des pays développés (Europe, US & Japon). Notre échantillon représente 41% de la capitalisation boursière du secteur.

Mais, encore plus important que le poids financier du secteur, la chimie est incontournable pour toutes les autres industries. En effet, le tissu industriel mondial a systématiquement recours à des produits chimiques dans la production de biens.

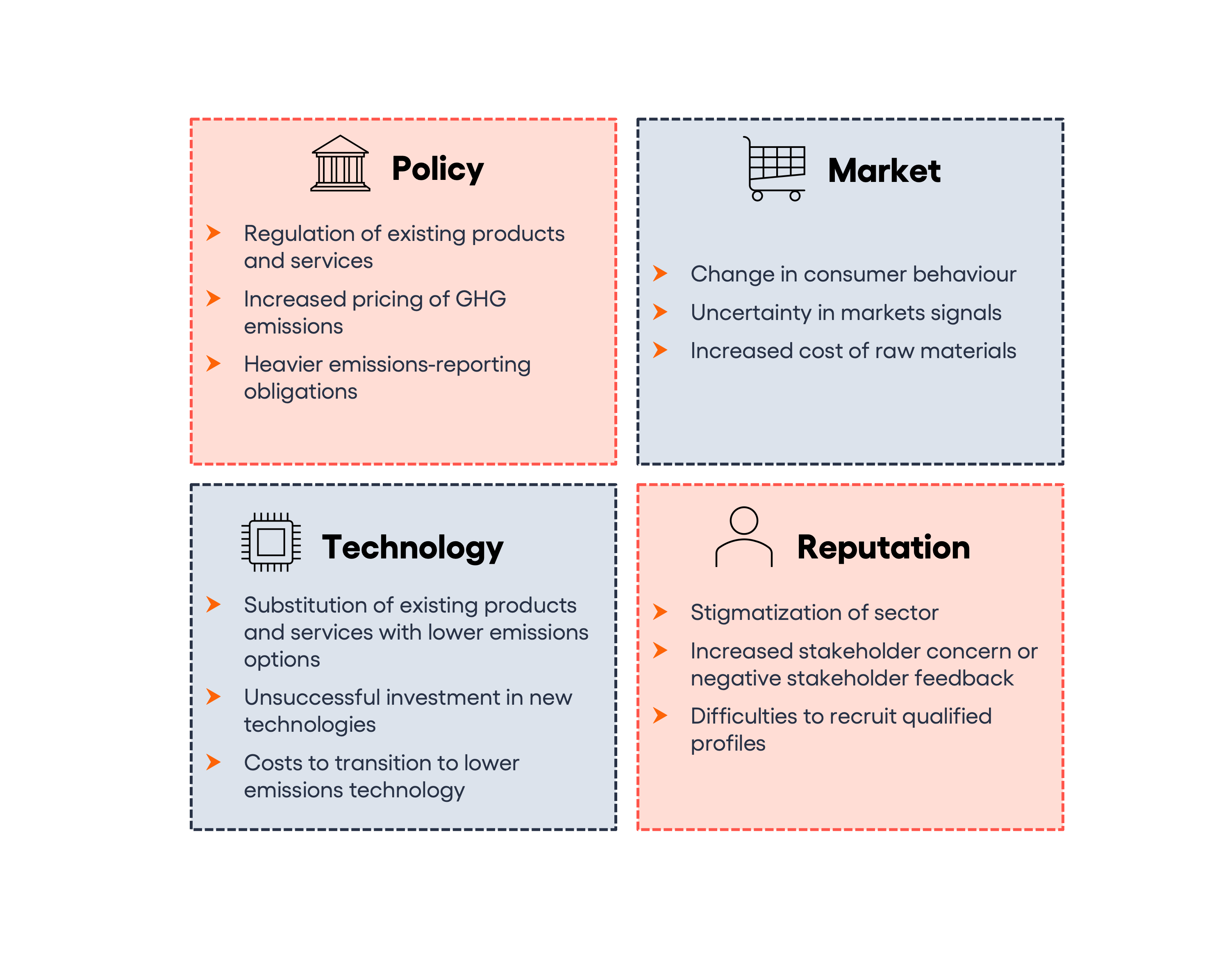

II - Risques de transition du secteur de la chimie

Définition

Pour une entreprise, les risques de transition désignent tous les risques potentiels d'une transition vers une économie bas-carbone. Plus la transition est désordonnée, plus les risques sont élevés. Ces risques de transition varient des risques législatifs aux risques de réputation, comme l'illustre la figure 6.

Description des risques

Dans l’industrie chimique, le risque de transition le plus immédiat réside dans la forte dépendance aux fossiles des produits fabriqués. Cette dépendance est double car c’est à la fois une dépendance sur la matière première mais aussi une dépendance énergétique.

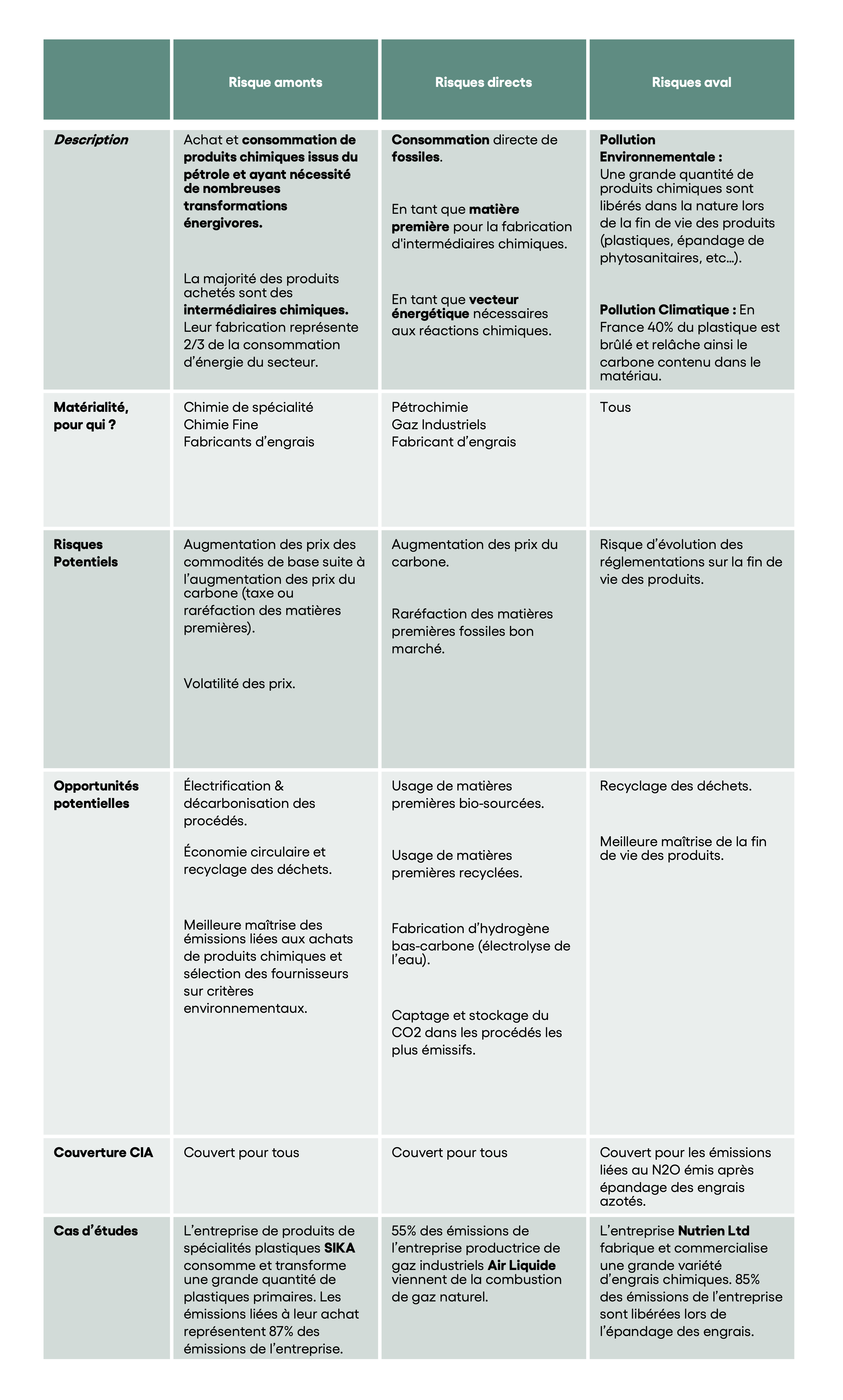

Toutes les entreprises du secteur de la chimie sont fortement dépendantes des fossiles. La question est alors de situer cette dépendance dans la chaîne de valeur : est-ce une dépendance directe ? C'est-à-dire que la compagnie achète et utilise directement une grande quantité de combustibles fossiles. Est-ce une dépendance indirecte ? L’entreprise utilise des matières premières chimiques déjà très transformées.

III - Quelles solutions pour décarboner le secteur ?

Il est essentiel de décarboner la chimie, tant elle joue un rôle prépondérant dans notre vie quotidienne. Dans un contexte où le secteur anticipe une importante intensification de la demande en produits chimiques dans les décennies à venir (e.g. principalement en fertilisants et en plastique, etc.), il est crucial de construire des stratégies de décarbonation solides.

Quelles Stratégies ?

Les stratégies d’atténuation du changement climatique pour le secteur sont diverses. Trois leviers clés ont été identifiés par le think tank The Shift Project[9] :

- Un effort de sobriété sur les produits clés : cela passe par une réduction de la consommation finale de produits chimiques, en ciblant d’abord la production de matières plastiques vierges puis la consommation d’engrais chimiques, qui sont les deux principaux postes de consommation de produits chimiques.

- Des changements de rupture dans les procédés : avec d’une part une durabilité des efforts en efficacité énergétique et d’autre part en s'appuyant sur les technologies de pointe, telles que les biotechnologies, les matières premières biosourcées, l’hydrogène bas-carbone ou encore le captage et le stockage du CO2.

- Une réglementation plus stricte en matière d'émissions de CO2 : en Europe, l'EU-ETS (système d'échange de quotas d'émission) est actuellement révisé. Cette révision consiste à mettre fin aux quotas de carbone gratuits et à la mise en place d’une obligation de déclarer le contenu en carbone des produits importés (les produits importés seront alors soumis au paiement de droits d'émission). Cette révision s'accompagnera de l'introduction d'un système de taxe aux frontières EU (Carbon Border Adjustment Mechanism) pour contrebalancer l'augmentation du prix des produits chimiques de base.

En ce qui concerne les technologies de rupture, la plupart sont embryonnaires, et la question se pose de savoir si elles seront un jour disponibles à large échelle, car elles sont généralement peu performantes énergétiquement. Quelques dizaines de millions de tonnes de CO2 seulement font l’objet d’un captage et d’un stockage actuellement (soit mille fois moins que les émissions mondiales). De même, l’hydrogène bas carbone et l’électrification des procédés chimiques sont aujourd’hui très peu répandus.

Cadre réglementaire

L’évolution du cadre réglementaire sur l’impact carbone du secteur permettrait également une accélération de sa décarbonation. L’exemple du marché européen et des quotas de CO2 (EU ETS - European Emission Trading Scheme) est assez représentatif de ce que la filière pourrait subir dans son ensemble.

La phase 4 des EU-ETS (2021-2030) vient accentuer la contrainte carbone sur les infrastructures industrielles. Ainsi les quotas d’émissions “gratuits”, mis en place lors des phases précédentes, sont voués à diminuer progressivement (-2.2% par an) jusqu'à disparaître. De la même manière, les taxes sur les émissions se cantonnaient jusqu’ici à la chimie amont et intermédiaire, mais ce périmètre pourrait être élargi aux autres acteurs de la chimie. En France, environ 70% de l'industrie chimique est déjà sous quota de CO2[10].

Selon le Shift Project, l’implémentation d’une taxe carbone aux frontières (Carbon Border Adjustment Mecanism), en discussion en 2021 au sein de la Commission européenne, est particulièrement prometteuse, au vu des caractéristiques particulières propres au secteur : forte dépendance aux énergies fossiles, compétition internationale élevée et des coûts considérables de la transition vers des processus bas carbone. Cette directive concernerait dans un premier temps la fabrication d’engrais et permettrait de rendre les engrais européens bas-carbone plus compétitifs.

Les exemples de taxation carbone développés ici concernent uniquement les infrastructures industrielles européennes. Cependant, avec l’augmentation de la contrainte carbone à travers le monde, les schémas de taxation vont continuer à se développer et ressembleront probablement aux schémas européens.

Concrètement, quels leviers sont disponibles pour ces industries ?

Notre méthodologie identifie et intègre six produits et activités bas-carbone, en lien avec la feuille de route technologique de l’IEA (IEA, 2020). Parmi eux :

- L’utilisation de matières premières recyclées

- L’utilisation de matériaux végétaux ou dérivés de plantes sans induire de déforestation

- La contribution à la production d’hydrogène bas-carbone

- Le développement de produits destinés à l’électrification de notre économie (panneaux solaires, batteries, piles à combustible, etc.)

- Le développement de nouveaux procédés catalytiques

- L’utilisation de processus biotechnologiques

Un secteur en mal de transparence

De manière générale, les acteurs de l’industrie chimique ne fournissent que peu d’informations détaillées sur leurs activités : ne sont publiés généralement ni les volumes de produits fabriqués, ni le chiffre d’affaires par type de produits vendus. Ceci s’explique par la diversité et la complexité des produits fabriqués qui limitent la visibilité sur les flux physiques.

De plus, les segments reportés sont très larges et englobent davantage des marchés (utilisateurs finaux) que des produits. La comparaison des entreprises sur la base de l’efficacité énergétique s’en trouve donc complexifiée.

Au-delà de leurs opérations, les acteurs sont peu transparents sur leur approvisionnement et les risques amont liés. Nous avons identifié que l’augmentation du prix des commodités de base (suite à l'augmentation des prix des combustibles fossiles, ou du prix du carbone) étaient déterminants. Pourtant, les acteurs ne reportent que peu le Scope 3 amont, qui provient des matières premières utilisées dans leur processus. Le manque de transparence sur ce point démontre une identification partielle des risques les plus significatifs pour le secteur. Sur les 80 compagnies analysées, 58% reportent un scope 3 amont lié à l’achat de matières premières.

Le rôle des investisseurs dans l’engagement des entreprises pour la transition

Face à ce manque d’informations environnementales, les investisseurs ont la possibilité de demander aux industries de la chimie plus de transparence. Ainsi, dans ce document nous décrivons les différents indicateurs pertinents pour le secteur. C’est sur ces indicateurs qu’il faut concentrer les efforts de transparence.

Nous pouvons notamment insister sur :

- L’importance du scope 3 amont lié à l'achat de matière première, qui, pour la majorité des chimistes de spécialité, est un indicateur central de dépendance à des produits très carbonés.

- L’importance d’étudier la viabilité d’un type de produit dans une économie bas carbone. Par exemple, les quantités totales d’engrais chimiques ou de plastiques seront amenées à baisser sur le long terme (a cause de la raréfaction de l’énergie bon marché mais aussi à cause du renforcement du cadre réglementaire). Il faut que les compagnies se confrontent à ces évolutions et projettent leur activité dans ce sens.

- L’importance de chiffrer les initiatives de décarbonation. Quelle est la part du Capex qui permet une réduction des émissions ? Quelle quantité de CO2 va éviter le remplacement d’un équipement ? La mise en place d’un processus plus vertueux ?

- Enfin les entreprises doivent déclarer les émissions relatives à la fabrication d’un produit (à la tonne par exemple). La mise en place d’une politique de baisse des émissions passe par une comptabilité carbone précise sur les produits les plus vendus par l’entreprise. Aujourd’hui, les entreprises qui réalisent des analyses de cycle de vie de produits chimiques sont encore très rares alors que c’est un point central si l’on veut comparer les fournisseurs de produits chimiques entre eux.

IV - Résultats

Notre approche méthodologique

La note CIA représente à la fois le risque de transition de l’entreprise mais aussi la contribution plus ou moins négative de l’activité de l’entreprise sur le climat. La méthodologie est déclinée selon les spécificités du secteur.

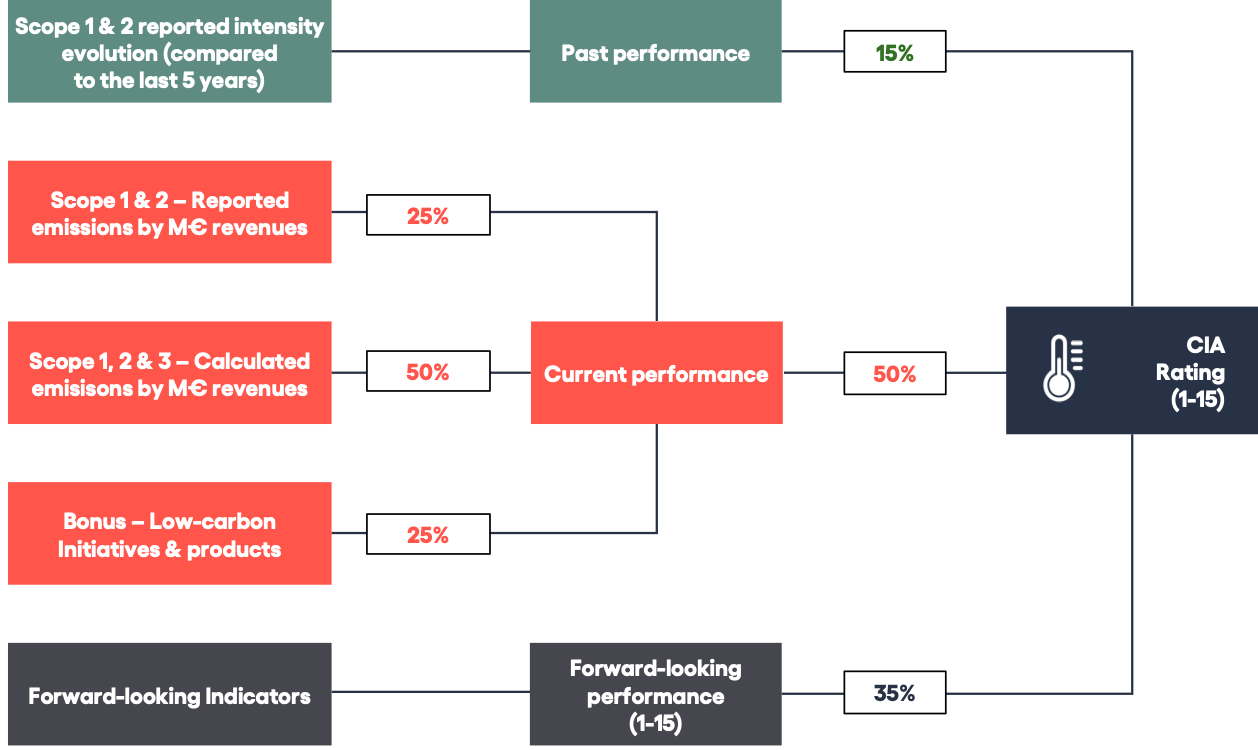

Cette note se décompose en 3 sous-notes qui permettent d’estimer la dynamique de décarbonation de l’entreprise :

- La performance passée est basée sur l’évolution des émissions scope 1&2 de l’entreprise sur les 5 dernières années.

- La performance présente est composée de trois indicateurs :

- L’intensité carbone scope 1&2

- La quantité de CO2 embarquée dans les produits vendus (scope 1,2&3)

- Les opportunités de décarbonation mises en place par l’entreprise

- La performance future examine la stratégie de décarbonation de l’entreprise :

- Capacité à identifier les risques et opportunités liés au changement climatique

- Stratégie de décarbonation: ambition, quantification et planification des objectifs

- Investissements qui contribueront à réduire les émissions de GES

- Objectif de l'entité en matière de réduction de ses émissions de GES, sur les scopes 1&2 et scope 3.

- Structure de gouvernance qui supervise les risques climatiques au sein de l'entité

Pour plus de détails sur la méthodologie de notation du secteur de la chimie, veuillez vous référer à la partie 5. Méthodologie CIA.

Pour plus de détails sur la méthodologie CIA en général (Carbon Impact Analytics), veuillez vous référer au guide méthodologique disponible ici.

Le reporting des émissions de CO2 par les entreprises fait aussi l’objet d’une étude approfondie. Dans un premier temps la qualité du scope 1&2 reporté par l’entreprise est validée. Ces émissions reportées sont ainsi comparées à des moyennes sectorielles ou à la consommation d’énergie rapportée par l’entreprise.

Dans la même veine, le scope 3 est systématiquement calculé : en effet, il existe une telle disparité de méthodologies de calcul au sein d’un même secteur que nous préférons retenir une valeur calculée à partir des types de produits vendus et de nos facteurs d’émissions internes afin d’assurer la comparabilité et une meilleure fiabilité de ces émissions entre les entreprises.

Enfin, les émissions évitées, c'est-à-dire les émissions liées à la mise sur le marché d’une technologie permettant d’éviter des émissions durant sa phase d’usage (tels que des matériaux plastiques isolants ou les batteries de vélo) n’ont pas pu être quantifiées pour le secteur de la chimie. Les produits fabriqués sont d’une trop grande variété et il est extrêmement difficile de récupérer les volumes de produits vendus par les entreprises pour que de telles émissions puissent être proprement quantifiées. En revanche, la note CIA englobe bien les opportunités de transition dans le critère “Low carbon initiative & products”.

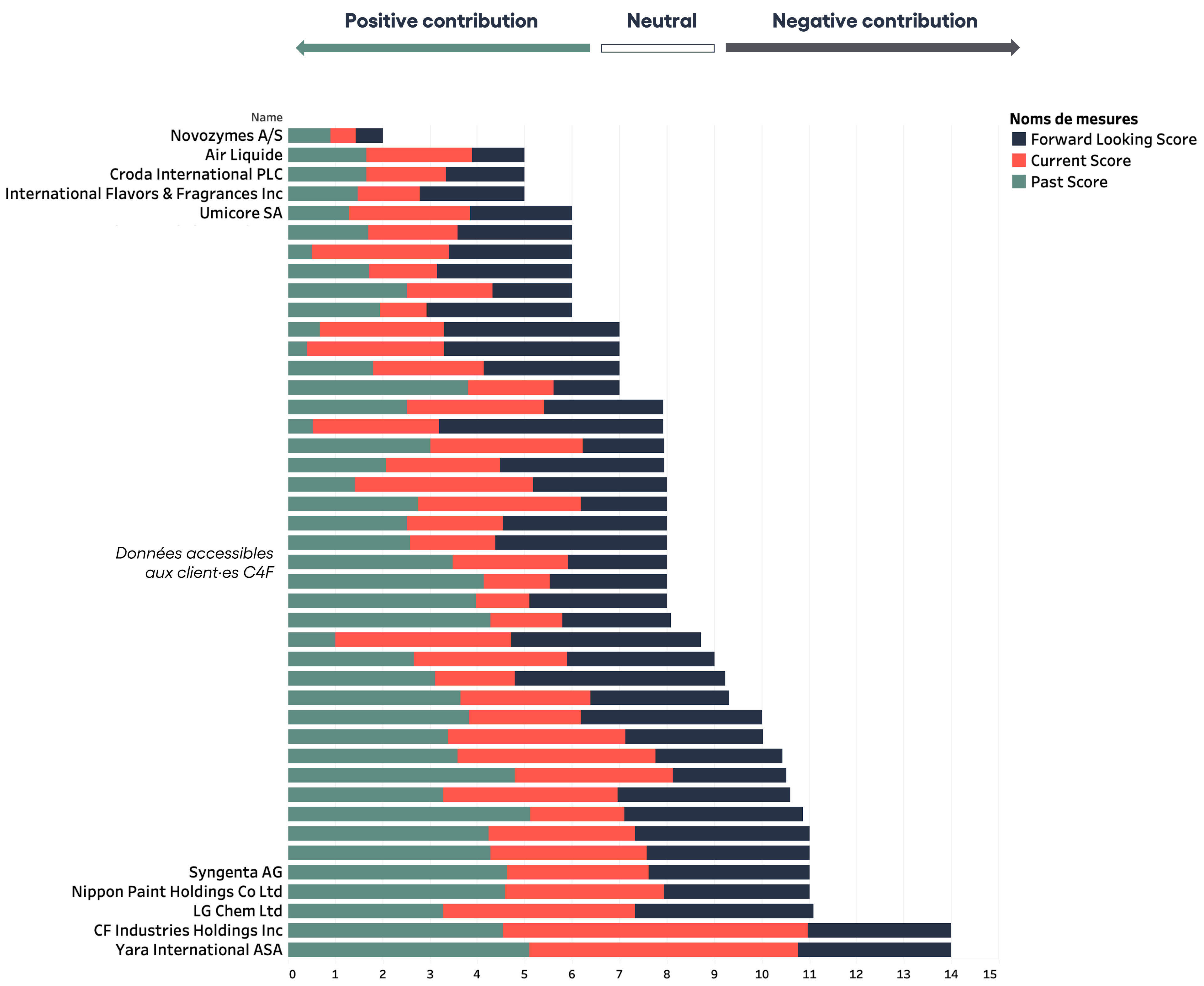

Comparaison des entreprises au sein du secteur

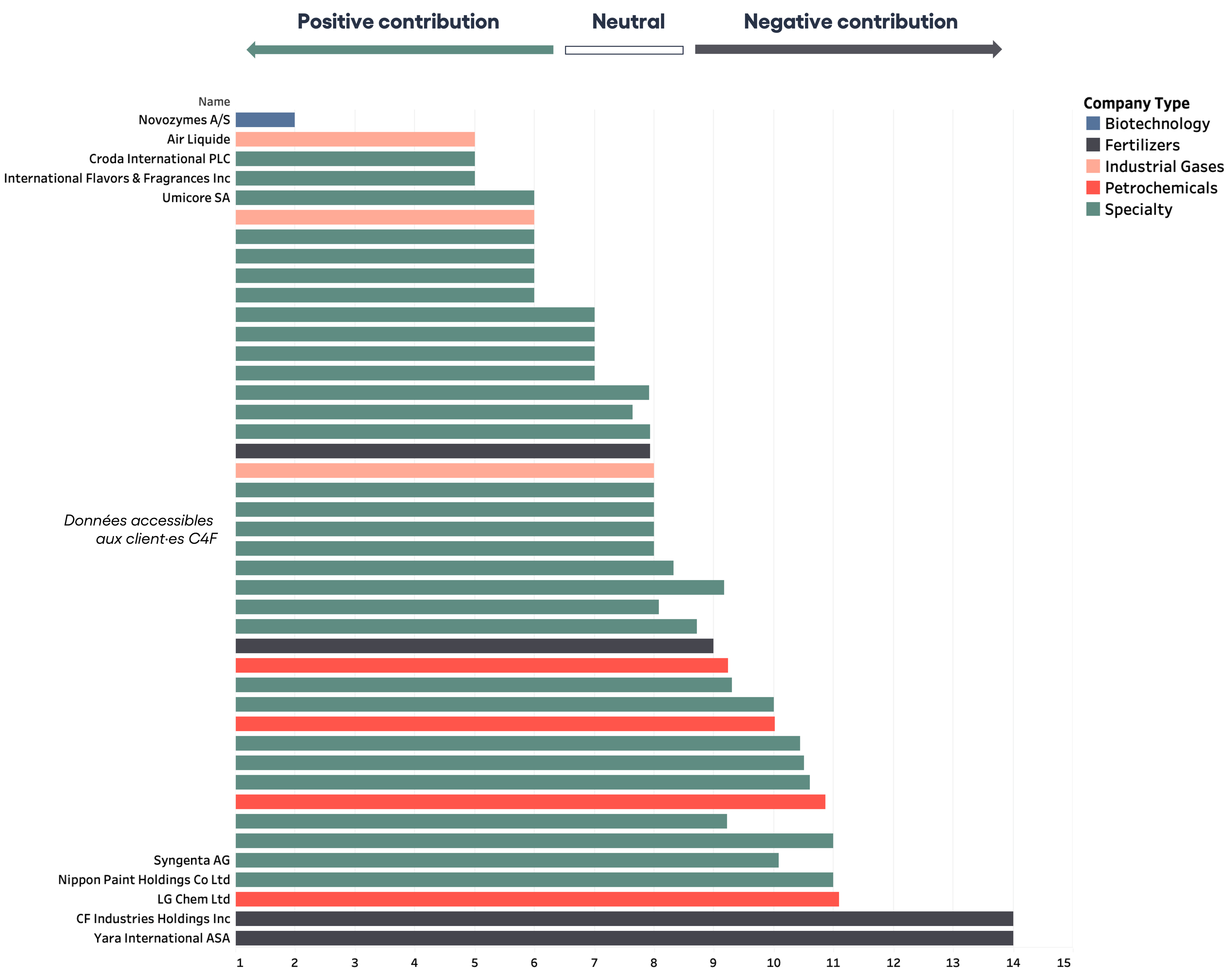

Le graphique suivant montre la distribution des notes par indicateur de performance pour les 43 plus grandes entreprises cotées de notre échantillon dont la capitalisation boursière est supérieure à 7 milliards d’euros.

Les entreprises avec le meilleur score (en haut du graphique) ont un risque de transition plus faible grâce à une intensité carbone plus faible ainsi qu’à leur meilleure contribution à une économie en transition.

Les entreprises ayant les plus mauvais scores (en bas du graphique) ont à la fois un impact négatif sur le climat, et de plus ont un risque important de perdre en rentabilité si les risques de transition se matérialisent (les prix du carbone augmentent, les réglementations se renforcent, etc).

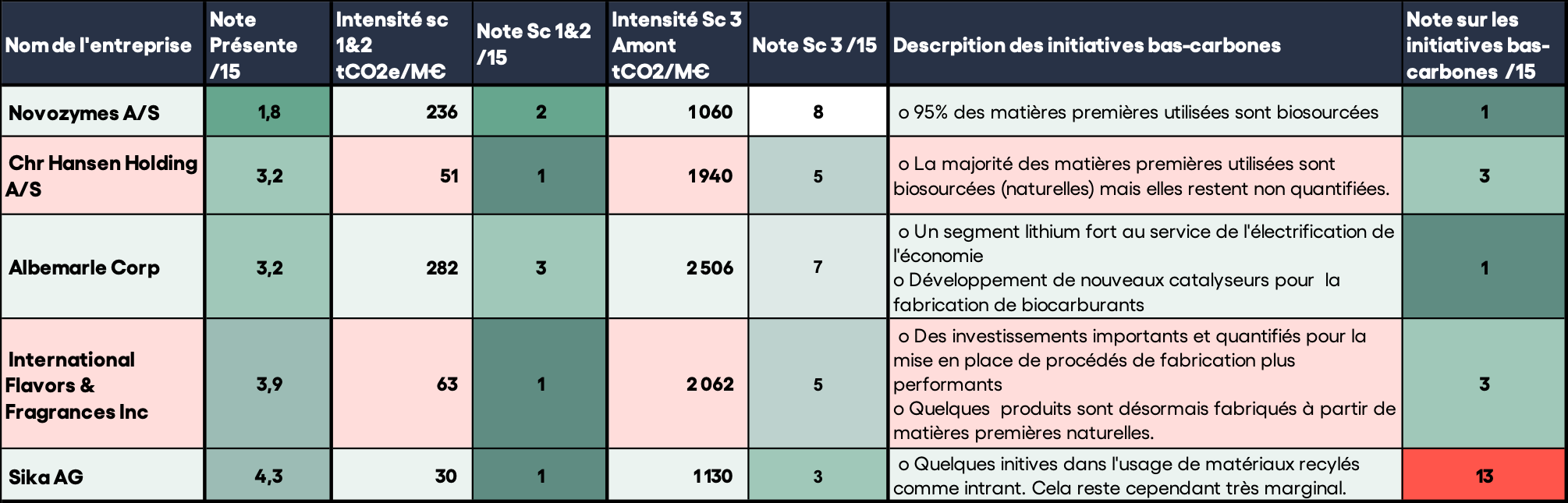

Top 5 des performances actuelles

La performance actuelle d’une entreprise est basée sur 3 indicateurs :

- L’intensité carbone du scope 1&2 / M€ de chiffre d’ affaire

- L’intensité carbone du scope 1,2&3 / M€ de chiffre d’affaire (intensité carbone des produits fabriqués)

- La quantité et la qualité des initiatives de transition mises en place par l’entreprise

Pour plus de détails sur le sens que l’on peut donner à ces indicateurs, veuillez vous référer à la partie "Les Indicateurs de performance présente".

Le graphique suivant présente les 5 meilleures performances actuelles du secteur de la chimie. On remarque ainsi que ce sont majoritairement des entreprises actives peut intensives en énergie, actives dans des activitées basée sur la biochimie, ou qui ont un fort potentiel de décarbonation (électrification).

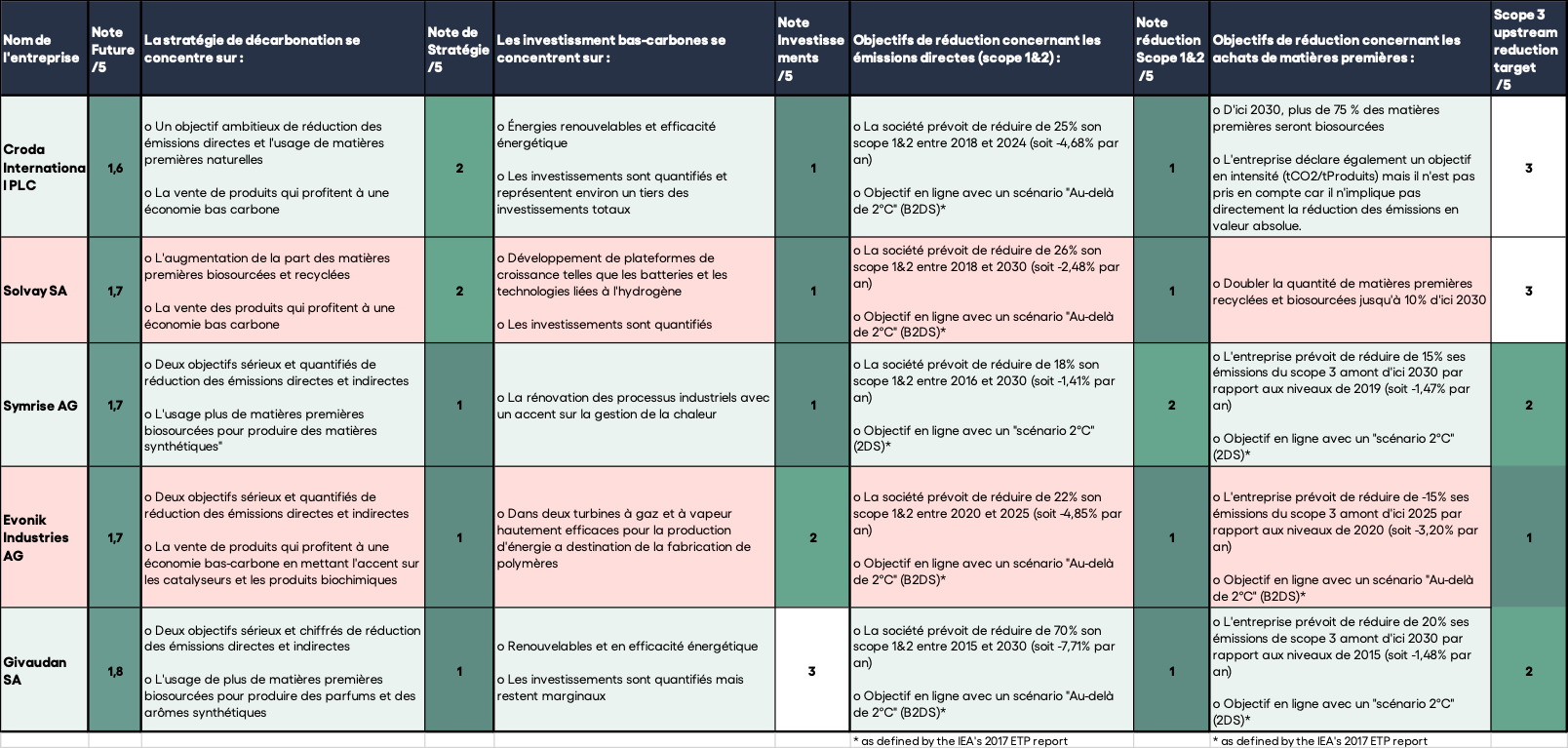

Top 5 des stratégies de transition

La stratégie de transition d’une entreprise est basée sur 5 indicateurs :

- La stratégie de l'entité pour la transition vers une économie bas-carbone ;

- Les investissements et les dépenses en R&D qui contribueront à réduire les émissions de GES ;

- Les objectifs de l'entité en matière de réduction de ses émissions de GES, tant directes qu’indirectes ;

- La structure de gouvernance qui supervise les risques climatiques au sein de l'entité.

Pour plus de détails sur le sens que l’on peut donner à ces indicateurs, veuillez vous référer à la partie "Indicateur de performance future".

Le graphique suivant développe les 4 premiers indicateurs pour les 5 entreprises du secteur ayant la meilleure stratégie de décarbonation. Cette analyse se fait d’un point de vue qualitatif d’une part : quels sont les investissements ? Comment l’entreprise se positionne dans un monde bas carbone ? Mais aussi d’un point de vue quantitatif : Les objectifs de réduction sont-ils alignés avec les scénarios mis à disposition par l’agence internationale de l’énergie ?

Par type d’activités

Ce graphique présente la distribution des notes pour les mêmes entreprises identifiées selon leur secteur d’activités majoritaire.

Ainsi, on remarque que :

- La majorité des entreprises analysées sont actives dans la chimie de spécialité et dans la chimie fine.

Notre échantillon d’entreprises étant majoritairement européen et américain, on y trouve principalement des compagnies situées en aval de la chaîne de valeur. En effet, la fabrication de produits pétrochimiques, “briques élémentaires" de l’industrie chimique est largement concentrée au Moyen-Orient et aux USA, là où l’énergie est moins chère et/ou plus accessible.

- Au sein d’une même activité, les entreprises ont des notes variées.

En effet, notre méthode a pour principal intérêt de classer les entreprises de la meilleure à la moins bonne au sein d’une même activité.

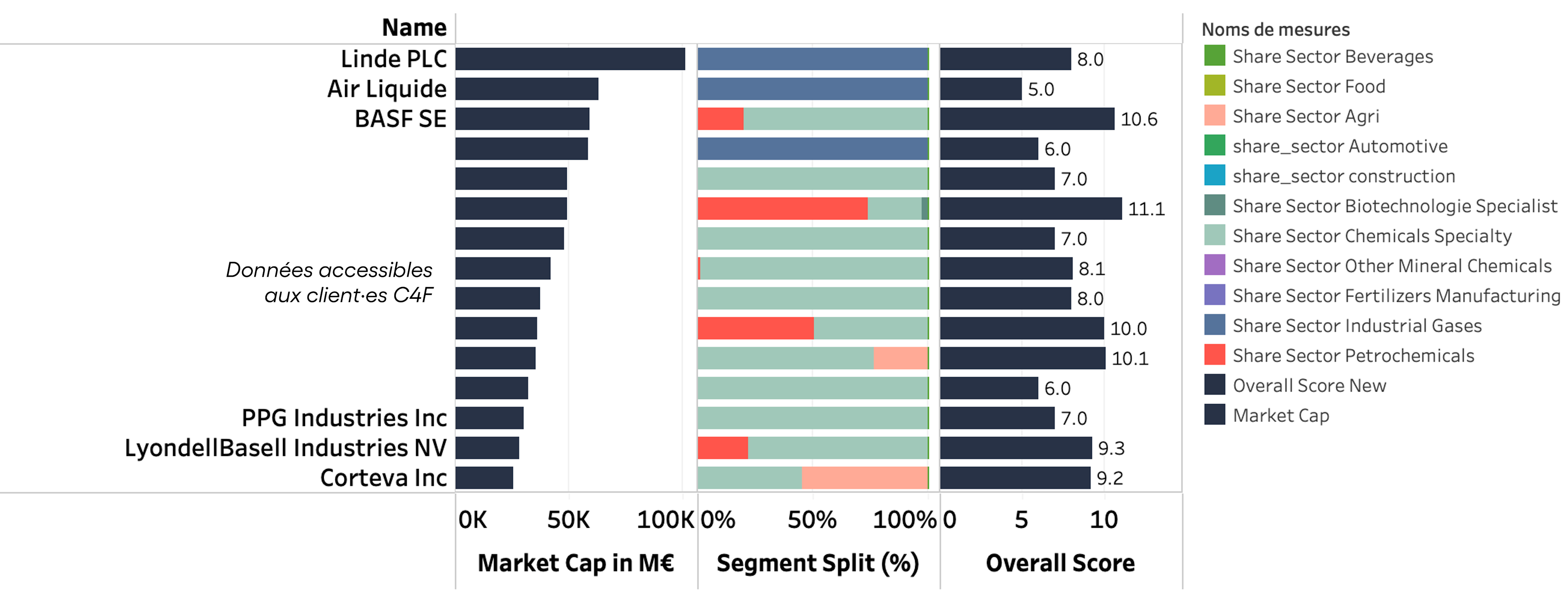

Analyse des 11 principales capitalisations boursières du secteur

Le graphique ci-dessous présente les résultats pour les plus grosses capitalisations boursières de la chimie. On y retrouve principalement des acteurs présents dans la chimie lourde, secteur très capitalistique où se trouve un nombre restreint d’entreprises.

On remarque que les activités de chimie lourde et de fabrication de pesticides (Syngenta) ont un impact mauvais sur la note des entreprises. Il s’agit dans les deux cas de la fabrication de produits très fortement carbonés, très dépendants des fossiles comme matière première ou comme vecteur énergétique pour chaque kilo de produits fabriqués.

V - Méthodologie CIA

L’approche CIA est basée sur la dépendance des entreprises aux fossiles le long de leur chaîne de valeur.

Le scope 3 : un indicateur de dépendance

Le scope 3 regroupe les émissions de gaz à effet de serre qui ne sont pas liées directement aux opérations de l’entreprise, mais à d’autres étapes du cycle de vie du produit (production des matières premières, transport, utilisation du produit, fin de vie du produit…).

Pour le secteur de la chimie, les émissions prépondérantes dans l’ensemble de l’empreinte carbone sont celles liées à la production des matières premières utilisées (qui demandent beaucoup de chaleur pour les procédés de fabrication). Rappelons cependant qu’il est difficile de calculer des émissions d’utilisation (qu’est-ce que les émissions d’utilisation pour des plastiques qui se retrouvent dans une voiture ? Doivent-elles inclure une partie des émissions de fonctionnement de la voiture ?), et donc qu’il n’y a souvent rien – par défaut – alors qu’il serait discutable de calculer leur contribution aux émissions des produits.

Comme le secteur est composé d’entreprises positionnées le long d’une chaîne de transformation, les compagnies sont directement dépendantes les unes des autres. Ainsi le produit de l’une sera la matière première de la suivante, et les émissions directes (scope 1&2) d’une entreprise feront partie des émissions scope 3 amont d’une autre.

Dans la méthode, nous avons considéré que les autres émissions du scope 3 – et notamment fret, fin de vie et déplacements de personnes - sont soit négligeables (c’est le cas du transport par exemple), soit trop difficiles à estimer (c’est le cas des émissions d’utilisation des produits – voir plus haut – ou celles de fin de vie des plastiques car tous ne sont pas incinérés).

Sur les 80 compagnies analysées, 58% reportent un scope 3 amont lié à l’achat de matières premières. Le reporting de ces émissions par les entreprises est encore beaucoup trop faible au vu de l’importance de ces émissions. De plus, les méthodologies de calcul du scope 3 amont sont rarement transparentes, et ces émissions ne couvrent souvent qu’un nombre restreint de fournisseurs.

Nos indicateurs de performance

L’indicateur de performance passée

La performance carbone historique d’une entreprise se base sur l’évolution de l’intensité scope 1&2 par million d’euros de chiffre d’affaires sur les 5 dernières années.

Il s’agit ici de regarder si l’entreprise a été capable de découpler la croissance de ses revenus avec sa consommation directe d’énergie. En d’autres termes, c’est un premier aperçu de la dynamique de décarbonation des activités d’une entreprise.

Cet indicateur est limité par l’évolution du prix des commodités. En effet, le cours des produits chimique est particulièrement volatile, ce qui signifie que pour une production – donc des émissions - qui reste constante, une hausse de prix donne l’impression que la performance s’est améliorée. Nous faisons ainsi l’hypothèse que pour une majorité de produits les prix sont relativement stables sur 5 ans.

Signe que l’exercice du bilan carbone est de plus en plus pris au sérieux par l’industrie : en 2015, 21% des entreprises analysées ne reportaient pas leurs émissions directes (scope 1&2), elles ne sont plus que 9% en 2020.

Les Indicateurs de performance présente

Afin d’évaluer la performance climatique présente d’une entreprise nous étudions 3 indicateurs :

1) La performance énergétique des activités

Elle est basée sur l’intensité carbone d’une entreprise, qui correspond aux émissions directes de l’entreprise divisées par son chiffre d’affaires.

Cet indicateur reflète deux éléments :

- L’importance des émissions de gaz à effet de serre de l’entreprise au regard de la valeur des produits qu’elle fabrique.

- La place d’une entreprise dans la chaîne de valeur globale du secteur de la chimie, ainsi qu’il est expliqué ci-dessous.

Si une entreprise se trouve à l’amont de la chaîne de valeur, elle produit des commodités qui sont peu onéreuses à la tonne mais qui demandent beaucoup d’énergie par tonne pour être fabriquées. L’intensité carbone de l’entreprise est donc élevée. On va par exemple trouver dans cette catégorie la fabrication des plastiques primaires ou de l’ammoniaque.

En aval se trouvent des entreprises qui achètent ces matières premières pour les travailler, en général avec des procédés moins énergivores, pour en faire des produits beaucoup plus chers à la tonne. On va alors se retrouver avec des émissions par euro de chiffre d'affaires qui sont beaucoup plus basses.

2) La quantité de carbone embarqué dans les produits vendus

Cet indicateur se base sur le mix de produits fabriqué par l’entreprise. Pour chacun d’entre eux, nous estimons la quantité de carbone totale qu’a nécessité leur fabrication, et ce depuis l'extraction et la fabrication des matières premières jusqu’à leur vente.

Cette vision des produits en cycle de vie permet de mieux aborder la quantité de carbone contenue dans le mix de produits. Plus cet indicateur est important, et plus la fabrication des produits de l’entreprise a nécessité une importante quantité d’énergie. Parmi les produits les plus carbonés, nous pouvons citer les pesticides ou les fibres utilisées dans les matériaux composites.

L’indicateur qui supporte cet aspect “mix de produits” est l’intensité du scope 1&2 reporté auquel on ajoute le 3 amont calculé selon le type de produit.

3) Les opportunités de décarbonation

L’indicateur présent est enrichi par un système de bonus appliqué à chaque acteur. Cette approche empirique est qualitative, et se base sur six critères pertinents pour mesurer l’implication de l’entreprise dans l’établissement d’un modèle de production bas-carbone. Les six critères sélectionnés dans notre méthodologie se basent notamment sur les résultats des rapports de l’AIE[11] ainsi que d’une publication issue d’une association professionnelle de l'industrie chimique mondiale[12].

Parmi eux, nous retrouvons :

- Utilisation de matières premières recyclées : valorisation des déchets de faible valeur.

- Utilisation de la biomasse comme matière première : toutes les matières végétales et dérivées des plantes, y compris le fumier animal, utilisées pour fabriquer des produits chimiques.

- Production d'hydrogène bas carbone : hydrogène produit à partir d'eau et d'électricité bas carbone (électrolyse) ou de biomasse sans déforestation.

- Produits chimiques pour la transition énergétique, notamment électrochimique (panneaux solaires, batteries, piles à combustible, …). Tout produit permettant la production d'électricité bas carbone (panneaux solaires, piles à combustible utilisant de l’hydrogène bas-carbone...), le stockage d'électricité (batterie...) ou encore un gain d'efficacité énergétique dans un système électrochimique.

- Développement de nouveaux procédés catalytiques (étendu à toute amélioration vers des procédés plus efficaces). Tout procédé permettant de réduire les émissions de CO2, de capter les émissions, de réduire la consommation d'énergie, de matières premières et même de déchets.

- Part des procédés biotechnologiques (enzymes ...) : Les procédés chimiques peuvent être remplacés par des procédés biochimiques (utilisation des biotechnologies). Ces nouveaux procédés sont considérés comme plus respectueux de l'environnement et produisent moins de déchets.

Les bonus sont appliqués suivant une double grille. Si cette activité bas-carbone est précisément reportée par l’entreprise en termes de part dans la production totale, dans les revenus totaux ou encore dans la capacité totale, le bonus sera attribué selon cette donnée quantitative. Si cet effort est mentionné par l’acteur mais non quantifié, des critères de notation qualitatifs seront utilisés : activité marginale (vaguement mentionnée par l’acteur), activité mineure (mentionnée par l’acteur, avec des émissions évitées sous-jacentes), activité importante (moins de la majorité des produits) et enfin activité majeure (si la majorité des produits participe à la transition bas carbone).

Indicateur de performance future

Au-delà de l’évaluation des performances carbones actuelles des entreprises du secteur chimie, nous postulons que les décideurs ont également besoin d'une évaluation prospective des risques climatiques et de la performance. C’est toute la nécessité d’une analyse qualitative des entreprises, qui permet d’évaluer la performance future de l’entreprise.

L’analyse « Forward-looking » prend en compte :

- La stratégie de l'entité pour la transition vers une économie bas-carbone ;

- Les investissements et les dépenses en R&D qui contribueront à réduire les émissions de GES ;

- Les objectifs de l'entité en matière de réduction de ses émissions de GES, tant directes qu’indirectes ;

- La structure de gouvernance qui supervise les risques climatiques au sein de l'entité.

Au vu de la diversité des modèles d’entreprises au sein du secteur, des enjeux spécifiques sont identifiés pour les différents types d’acteurs. L’analyse qualitative est réalisée au regard de ces différences, avec une grille d’analyse adaptée à ces enjeux.

La différence principale entre les types d’acteurs réside dans l’importance que nous accordons aux objectifs de réduction scope 3. Les industries pétrochimiques et les fabricants de gaz industriels sont très en amont de la chaîne de valeur de la chimie, ainsi le scope 3 lié à la production des matières premières est moins important pour ces acteurs.

Sur les 80 entreprises que nous avons analysées :

- Les entreprises ont en grande majorité des objectifs de décarbonation de leurs opérations : 83% ont reporté des objectifs de réduction d’émissions directes scope 1&2.

- Seulement 31% ont aussi des objectifs quantifiés sur la réduction de leur scope 3 amont lié aux achats.

- Ce dernier chiffre est très faible. Cependant, de nombreuses entreprises prennent des engagements non quantifiés, et imposent à leur fournisseur de respecter certaines chartes de qualité sur le reporting des émissions, ou sur leurs propres objectifs de réduction (37% des entreprises).

L’ensemble de ces objectifs de réduction est accessible dans notre base de données.

Agrégation des indicateurs, méthode de notation

Comment les indicateurs sont-ils agrégés ?

L'agrégation des indicateurs représente l’importance que nous pensons devoir accorder à chaque critère de notation.

- La performance présente, avec 50% de la note finale, reflète la dépendance actuelle d’une entreprise aux carburants fossiles (scope 1&2) ou à des produits qui ont eux-mêmes demandé beaucoup d’énergie fossile pour être fabriqués (ce qui explique le mauvais classement sur ce critère des fabricants d’engrais ou de pesticides).

- La note future (35% du total) porte sur les ambitions : nous avons choisi d’en faire le 2ème critère en termes de matérialité.

- La note passée intervient dans une moindre mesure (15%), car l’évolution de l’intensité dépend de manière significative à la fluctuation des prix, et il est donc plus difficile de lui donner une signification simple.

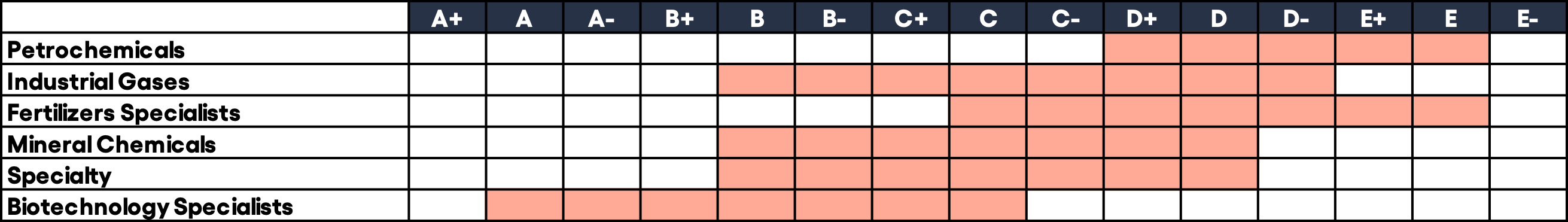

Caps & Floors des Activités

Les Caps & Floors indiquent, pour chaque activité, la note CIA minimum et maximum possible pour les grands types d’acteurs du secteur. Cela correspond à notre souhait de classer les secteurs entre eux en fonction de la possibilité pour chaque secteur de contribuer ou non à la transition (ce qui détermine la meilleure note possible), et de contribuer fortement ou non aux émissions actuelles (ce qui détermine la pire note possible). Ces limites sont donc basées sur l’intensité des activités et sur leur rôle possible dans la décarbonation de notre économie.

Ces limites pourront évoluer avec les progrès de certains secteurs. Par exemple, l’activité de production d’hydrogène décarboné pourrait amener le secteur des gaz industriels à avoir un haut de fourchette qui vaille A (pour l’instant l’hydrogène reste très majoritairement fabriqué à base de gaz naturel avec de fortes émissions à la clé).

Limites et voies de progrès

Notre approche d’évaluation des risques de transition est limitée par trois éléments.

- En premier lieu, le risque aval, qui se matérialise par la vulnérabilité ou pas du secteur qui achètera in fine les produits chimiques, n'est pas inclus dans l’analyse. Par exemple, la vente de produits chimiques à l'industrie des automobiles thermiques est plus risquée que la vente de produits à des industriels des vélos électriques. Une approche systémique par type de secteur client pourrait être envisagée.

- La grande volatilité des prix des produits chimiques réduit la précision des ratios monétaires (en tCO2/M€ de produits vendus). Pour pallier cet inconvénient, nous prévoyons de mettre à jour la base de données des facteurs d’émission monétaires à partir d’une base de données de prix des commodités industrielles.

- A l’avenir, davantage d’initiatives bas carbone seront prises en compte par la méthodologie, tels que les matériaux d’isolation, les technologies utilisées dans la fabrication de biofuels (additifs / catalyseurs / enzymes) ou encore les matériaux silicones utilisés dans la fabrication de panneaux solaires, ou plus généralement utilisés dans l’électrification de notre économie.